周俊生:国资打响救市第一枪!A股会否就此止跌?

进入10月份以来,资本市场波动加剧,上市公司股权质押、债务违约更趋频繁。包括深圳、山东、福建、四川、河南等十余个省市的国资,均已加速入场接手民营上市公司股权、提供流动性支持。

近期,国资企业通过收购等手段,大规模进入上市公司,成为一个引人注目的现象,以至成为10月15日国务院新闻发布会的一个重要话题。当然,这种情况也不是突然爆发的,而是酝酿了很长时间。

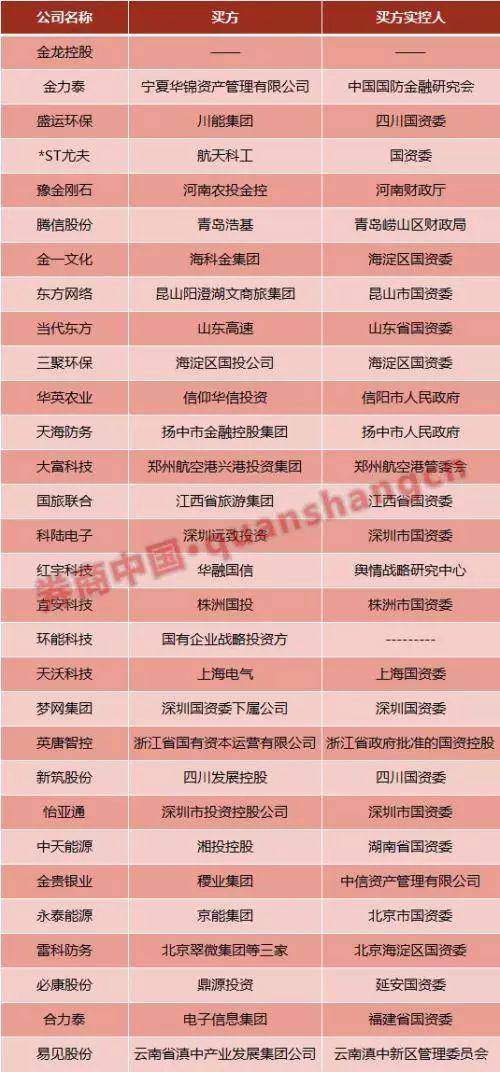

据统计,今年以来,已有49家公司的控股大股东发生变更,其中民企占比高达89%。引人注目的是,在这些大股东变更的公司中,有26家的控股大股东由民企转变成了国企。自然,公司也因此成为国资控股企业。这种情况是以往历年在A股市场上很少出现的。

▲民企属性转为国企的公司名单

最近几个月,随着A股市场越跌越深,国资机构斥巨资进入A股上市公司的脚步也快了起来。国资在A股市场上频频出手“扫货”,这种情况可以说是前所未有。

国资委新闻发言人彭华岗评论上述现象时,将其与混合所有制改革联系了起来。他说,混合所有制改革是双向的,也是双赢的,既大胆引进来,鼓励支持民营企业参与国有企业改革,也积极走出去,鼓励支持国有资本投资民营企业。

股权质押,一个大面积潜藏的危机

其实,国资持续购买上市公司股份,一个不能回避的背景是近期股市的持续下跌。某种程度上来说,国资企业频频出手,可以视作是政府策划的一种救市行动。

比方说,近日深圳市政府就作出决定,计划投放500亿元贷款,用于缓解当地上市公司的流动性困境。据悉,目前500亿贷款中的150亿已经到账深圳中小担集团,另有100亿也已经给到高新投集团。深圳有关部门介绍,另外还会陆续建立接盘基金和债转股基金。

另一方面,随着A股的进一步下跌,由其引发的相关连锁问题也逐步付出水面。据统计,目前A股市场至少有400家以上公司有潜在的爆仓风险。

与此同时,截至今年9月底,沪深两市上市公司有股权质押的上市公司达3464家,占上市公司总量的97.8%,质押市值高达4.91万亿元,特别是民营类第一大股东,已经将40%的股权质押了出去。

更让人忧虑的是,目前上市公司大股东疑似触及平仓的市值已经达到3万亿元。如果股市继续跌下去,一旦这3万亿元质押从目前的“疑似”转为现实,无疑将形成一场震动很大的金融风波。

未来6个月,是大量质押股权解押的密集期,倘若目前的跌势止不住,那么集中爆仓就不是开玩笑的了。

国资入场,需防范对民营资本的排挤

面对上述困局,政府自然抱有充分警惕,并且会采取必要行动维稳金融。

近日有两个信号值得关注,一是银保监会一位官员在一个论坛上吹风说,未来保险资金股权投资可能没有行业限制。这话难免让人浮想联翩,两年前宝能集团举牌万科,被骂为“吸血鬼”,遭到严厉打压,保险资金投资股市的规定也收紧了。看来面对形势的严峻,这是又要放开了?

二是证监会主席刘士余近日在参加投资者座谈会时说了一句颇有诗意的话,股市的春天不远了。虽然这句话传递的信息非常模糊,但背后的文章却耐人寻味。这番话是否意味着有关方面已经关注到A股市场目前的危险状态,准备采取救市行动了呢?

如果情况确实是这样的,那么,目前出现的国资大手笔购买上市公司股权,就可以视为救市行动的一种小试牛刀了。某种程度上来说,国资这样做也是一种市场行为,并且可以对目前濒临危机的股市产生积极作用。

但问题的另一面是,在我国目前的市场格局中,相比于民营企业的困难重重(特别是在目前流通性紧张的背景下,民营企业普遍面临融资难、融资贵的问题),国资机构的日子可是要好过多了,不仅企业自身的流动性不成问题,而且可以在资本市场上攻城掠地,这个现象本身就值得深思。

最近一段时间,市面上出现了不少看空民营经济的舆论,引发了很多人的焦虑。在这个时候,国资在市场中如何履行好自身责任,保护民营资产的合法权利,有关方面必须给予重视。而国资在资本市场上长袖善舞,会否构成对民营资本的排挤,就更是一个必须严肃对待的问题了。

需要指出的是,目前国资受让上市公司的控股权,都是通过场外协议交易完成的。这种大宗交易的目的是为了不影响场内交易价,但当国资成为这种交易的主角时,就需要警惕国资利用其强势地位操纵交易价格的情况发生。

场外交易

场外交易是在证券交易所之外进行的证券交易。

场外交易有以下几个特点:(1)没有一个集中的交易场所,买卖双方分散于全国各地,买卖主要通过电话、计算机系统进行。(2)买卖对象以未上市证券为主,也有部分上市证券进行场外交易。(3)债券买卖较多,包括所有的政府公债和一些大公司债券,也有部分股票,特别是金融业和保险公司股票。(4)协商定价。

因此,我的看法是,倘若国资真要成为一家上市公司的控股股东,应该更多地选择场内举牌的形式,因为这样,不仅能够推动股市的活跃,而且可以保证交易的公平性。

举牌

《证券法》规定,投资者持有一个上市公司已发行股份的5%时,应在该事实发生之日起3日内,向国务院证券监督管理机构、证券交易所作出书面报告,通知该上市公司并予以公告,并且履行有关法律规定的义务。业内称之为"举牌"。

高管离职,创投机制的双刃剑

与近期国资大举进入上市公司相反的一个现象是,上市公司的高管密集离职的现象越来越突出了,当然,这种情况主要体现在中小企业板和创业板,而它们中有不少是民营企业。

A股市场建立中小企业板和创业板,其目的都是为了支持创业,引导民间资本参与创业。资本市场之所以有这个功能,主要是因为企业利用股市可以方便地筹集到资金。但是,在A股市场,更重要的是可以利用股市的退出机制,让创业者得到丰厚的资本利得。

大量民营的中小企业板、创业板公司,它们的高管在上市前的创业期大都是自己筹集资金投资,企业成功上市后,他们的投资也折合成了股份。然而,当他们面对股票上市以后高涨的股价的时候,其心态自然会发生变化。

经营实体经济,一年四季餐风露宿含辛茹苦,收获不见得很可观,而将持股抛售,可以轻而易举地获得远超实业经营的利润。这笔账一算就很清楚,抛售持股必然是所有此类公司高管的趋向性选择。

尽管今年以来市场行情一直低迷,但交易价格相比于其当年的创投成本,仍有巨大的盈利空间,因此这种状况并没有任何改变,甚至正因为行情低迷,反而有愈演愈烈之势。

当然,我国的市场法律对上市公司高管设置了一定的限制,但这只是延长了他们变现的时间,而更干脆的是辞去在上市公司的职务,脱离法律的束缚,让自己的持股“落袋为安”。

据中泰证券的研报分析,今年以来,已经有376家上市公司的386位董事长发布公告离职,有超过8000名上市公司董事离任。其中有部分是因为触犯法律被刑拘,也有个别是因为投资失败欠了一屁股债而“跑路”,但其中绝大多数就是为了抛售持股方便而离职。

由此来看,高管的密集离职,其实是他们作为“经济人”出于经济理性的行为,法律可以对他们加强约束,却不可能根除这种现象。因此,与其对上市公司高管进行道德批评,更重要的是要看到创投机制本身的一些问题。

建立中小企业板、创业板的目标是为了培植中国的创业土壤,也确实一定程度上鼓舞了国人的创业精神,而且造就了一大批中国富豪。

稍显遗憾的是,这些富豪中不少人之所以能够成为富豪,更多时候靠的不是他们在实体市场上的打拼,而是通过将他们在实体市场上的积累,经由股市一卖了之才实现的。

由此可以说,高管离职潮的背后,某种程度上是创投机制在发挥双刃剑作用,当前,对这种机制进行再思考和进一步改革,显得尤为必要。

功夫财经

功夫财经