百亿估值的AI企业:神话背后的残酷真相

面对AI行业的爆发,不同机构的投资者都早早布局,用资本砸出了一个个高估值企业。兴盛之下,AI公司也迫于投资人的压力,陷入用盈利来支撑自身估值的窘境。

AI产业不仅是近年来最大的科技热点,也是未来的发展方向。处在风口之下,人工智能企业也备受瞩目,在技术的支持和资本的助力下,很快孕育出一批AI界的“独角兽”公司。

这些受市场追捧的明星公司,普遍拥有相当高的估值,而与此同时,它们依然在落地和盈利上困难重重,更是背上了高估值的枷锁。

资本推出的高估值

人工智能作为一种通用技术,可以运用在相当多的领域,特别是AI+IoT的概念提出后,智能家居、自动驾驶、安防等领域都迎来了新的机遇。

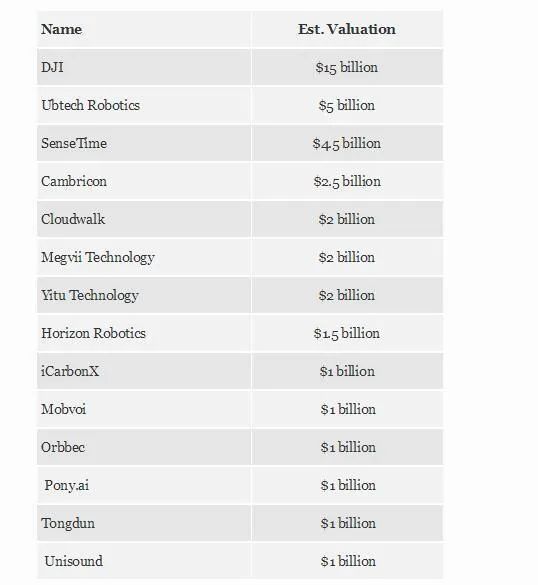

2018在世界经济论坛举行期间,中国货币网发布了一份报告,列出了中国14家估值超过10亿美元的AI公司:

大疆(150亿美元)、优必选科技(50亿美元)、商汤科技(45亿美元)、寒武纪科技(25亿美元)、云从科技(20亿美元)、旷视科技(20亿美元)、依图科技(20亿美元)、地平线机器人(15亿美元)、碳云智能(10亿美元)、出门问问(10亿美元)、奥比中光(10亿美元)、小马智行(10亿美元)、同盾科技(10亿美元)以及云知声(10亿美元)。

名单里的公司很多成立时间都不到5年,高估值背后不禁让人疑问,在中国的AI领域是否存在泡沫,特别是当它们还无法产生可观收入的时候?

对于偏重研发的企业来讲,投资者通常会更具包容性,它们看重企业未来的营收和业务指标。AI早年的全部成本都用于技术研发,商业化空间很狭窄,在市场上属于新兴的领域,投资界对其估值普遍基于对于其技术的未来价值判断。

这种判断本身就存在误差,加上AI受到的空前关注,所以难免会出现估值过高的情况。

AI产品虽然展现了良好的商业前景,但目前的市场并没有完全放开,独角兽们造血能力弱的问题也正在凸显。

以旷视科技为例,成立7年的旷世科技,总计融资金额达到13.49亿美元,约合人民币100亿元;其估值也达到了40亿美元,约合人民币280亿元。

在2016-2018年三年间,公司营业收入分别为6780万元、3.13亿元和14.27亿元,亏损则达到3.43亿元、7.58亿元和33.52亿元,2019年的亏损更是高达52亿。

陷入商业化困境

2018年创业仅两年的国内AI芯片初创公司深鉴科技,宣布将被全球芯片巨头赛灵思(Xilinx)收购。

深鉴科技的资本方包括三星、联发科、金沙江创投、蚂蚁金服等知名机构和公司,估值一度超过10亿美元。

深鉴科技的主攻方向有三个:安防、金融和手机,后来又宣布布局自动驾驶。不过无论是哪种方向,深鉴科技都没能实现完整的产品化落地。

创立2年被赛灵思收购,表面上看是一个被巨头认可的好事。但据接近这笔交易的人士称,公司由于商业化落地失败,投资人耐心失尽,才牵线搭桥,逼迫创始人团队完成交易。其目的,是不想让自己的早期投资打水漂。

最后,收购金额被定在了3亿美元,远低于一级市场给予的估值,有投资人分析,这3亿美元,大部分会优先偿还给投资人,给予原始团队的比例会非常少。

2018年,深鉴科技的技术其实并不完善,可由于资本寒冬,使得公司在没有完善的准备下进行了商业化的尝试,导致现金流进一步紧缺。

其实,AI企业商业化的困境早已显现,比如智能家居方向的硬件铺设难度高,不同品牌缺乏统一控制标准,比如线下无人超市的高成本及低回报率,比如高等级自动驾驶的安全问题...

AI的火爆的确有技术上的进步,但技术进步是缓慢的,落地更是缓慢的。在媒体和资本的吹捧下,AI公司被神话,让其有限价值的技术变成了一种无限可能。

甚至有业内人士认为,早期资本对于AI技术的短期价值预期是失败的,而在后期,又发现基于数据和算法的AI的商业化空间并不宽裕。

现在在经济大环境和疫情的影响下,在线教育、医疗等产业成了新的风口,而AI的商业化却进入瓶颈期,其估值模型开始向ToB企业靠拢,而在没有盈利之前,过高的估值反而给企业自身造成了很大压力,也让新的资本望而却步。

另外一些AI公司虽然没有在商业上急于求成,但高估值也影响了公司的未来发展规划。

成立于2014年的商汤科技,总融资额接近30亿美元。2018年9月,公司又获软银愿景基金领投的10亿美元。

持续资本注入下,商汤似乎并没有获得完全的自我造血能力,有消息称,商汤还在寻求新一轮10到15亿美元的资本,此轮融资后商汤的估值将达到100亿美元。

不过这轮融资在半年多的问询和尝试下迟迟未果,很大一部分原因是估值过高,让投资人觉得这笔生意“并不划算”。

商汤目前主要在为政府和央企提供非标准化的服务,也导致无法用单一方案去批量化落地。加上此类客户较长的付款周期,如果新的融资无法到位,商汤将面临资金链断裂的风险,后续的发展路线就会大受影响。

从资本催熟,到果实落地,可能还需要一个大公司

大批国内AI公司从诞生之初就不乏资金,虽然估值在迅速提升,但成熟的应用场景依然太少。

被收购可能是一个不错的出路,事实上,从行业发展更早的国外来看,AI公司被并购的案例正在逐年增多。CB Insights数据显示,苹果在AI领域进行了13笔收购,Facebook完成了6笔,谷歌有14笔交易记录,微软、亚马逊等大型科技巨头的收购案例也在5笔以上。

大公司通常有更雄厚的资本,也有更好的用户群和销售渠道,可以在很多领域进行试点,并不断优化体验。比如亚马逊的无人超市、苹果的智能家居,这些大规模的AI布局和落地,的确是一个初创公司所无法想象的。

从AI公司的发展特性和外国的并购案中,我们或许可以看出中国AI企业未来的端倪:行业整合并购是大势所趋。阿里、腾讯等巨头,可能会在合适的时机切入,来完成自己在AI版图上的空缺。

短期来看,亏损对于这些公司来说都是正常的现象,用牺牲当下利益的方式,去获得更多的市场空间。但对于当前的一些AI独角兽企业而言,并没有几家真正形成了强大的技术壁垒。

一位行业投资人就直言不讳地指出:“AI的技术有很强大的通用性,A家产品能实现的功能,B家大概率上也能实现,技术只是一方面,多数独角兽企业走不出来也不是技术原因,而更多的可能是缺乏市场需求。”

市场教育可以通过巨头来完成,对于初创的AI公司来说,更重要的是在长时间内耐得住寂寞,持续专注于技术迭代,形成自己的技术壁垒。

资本的介入,在本质上依然是一个加速器,它可以改变市场的原有规则,帮助公司催熟,但如果商业模式不成立,泡沫破裂只是迟早的问题。

大达搭哒打

大达搭哒打